Hier is het bewijs dat de Amerikaanse federale overheid keer op keer overdreven liegt tegen het publiek over de derivaten van Wall Street.

Bij elk zinvol onderzoek naar de epische financiële crash van 2008 – die resulteerde in de ergste economische crisis in de VS sinds de Grote Depressie – komt naar voren dat derivaten die geconcentreerd waren bij de grootste banken van Wall Street een centrale rol speelden in de crisis. En toch, 11 jaar later, hebben noch Amerikaanse toezichthouders noch het Congres deze risico’s erkent en beheerst.

Drie jaar geleden berichtten we over de persconferentie van toenmalig president Obama die hij hield op 7 maart 2016, waar Obama het Amerikaanse volk openlijk misleidde over hoe de banken van Wall Street voldeden aan de Dodd-Frank financiële hervormingswetgeving van 2010, die verplicht stelde dat de biljoenen dollars (!) in gevaarlijke derivaten van de banken centraal werden verrekend en niet zouden kunnen worden verhandeld als ondoorzichtige particuliere contracten tussen twee tegenpartijen.

President Obama verklaarde tijdens deze persconferentie dat “er clearinginstellingen zijn die verantwoordelijk zijn voor de overgrote meerderheid van de transacties die plaatsvinden.” Dat was toen niet waar en het is nog steeds niet waar, negen lange jaren nadat de Dodd-Frank-wetgeving tot wet werd verklaard.

Op die persconferentie zat op twee stoelen verwijderd van Obama ene Mary Jo White, toenmalig voorzitter van de Securities and Exchange Commission (SEC). Direct tegenover de vergadertafel van Obama zat Thomas Curry, toenmalig hoofd van het Office of the Comptroller of the Currency (OCC). Zowel White als Curry moesten weten dat de verklaring van de president vals was, en toch deden ze geen enkele moeite om zijn bewering (in het openbaar) te corrigeren.

Het was niet zo dat Obama er maar een beetje naast zat. Het was dat de president van de Verenigde Staten de waarheid 180 graden had verdraaid. In plaats van dat de meerderheid van derivaten centraal werd opgeruimd, was de overgrote meerderheid nog steeds in duisternis gehuld.

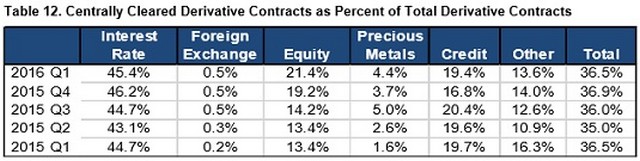

Als de federale toezichthouder van nationale banken (die filialen in meerdere staten hebben), is de OCC het officiële rekencentrum van geclearde versus niet-geclearde derivaten bij het handjevol megabanken in Wall Street die goed zijn voor 90% van alle derivatencontracten. De driemaandelijkse grafiek van het OCC die direct hieronder wordt weergegeven voor de periode die eindigt op 31 maart 2016, laat zien hoe ver verwijderd van de waarheid de verklaring van de president eigenlijk was. In plaats van dat de “grote meerderheid” van de derivatenhandel centraal werd gecleard, werd slechts 36,5% centraal verrekend, wat betekent dat dat bij 63,5% NIET het geval was.

Derivativen die centraal gecleard worden, per 31 maart 2016 (Bron: OCC)

Ook wij hebben jou steun nodig in 2025, gun ons een extra bakkie koffie groot of klein.

Dank je en proost?

Wij van Indignatie AI zijn je eeuwig dankbaar

Als de president van de Verenigde Staten een grote leugen kan vertellen over de hervorming van derivaten, lijkt de centrale bank van de Verenigde Staten, de Federal Reserve, er zeker van te zijn hetzelfde te kunnen doen. In haar “Financial Stability Report” van november 2018 legt de Federal Reserve eerst correct uit dat ten tijde van de financiële ineenstorting de “over-the-counter-derivatenmarkten grotendeels ondoorzichtig waren. En banken, vooral de grootste banken, hadden aanzienlijke risico’s genomen zonder voldoende middelen aan te houden om mogelijke verliezen op te vangen.”

Maar dan levert de Federal Reserve deze kanjer van een leugen af aan het Amerikaanse volk:

“Volgens sommige schattingen is het percentage van dergelijke activiteit dat centraal wordt gecleard nu meer dan 60%.”

Het kan best zijn dat sommige landen in Europa voldoen aan die 60%-statistiek, maar in de VS zijn het de grote gevaarlijke megabankholdings op Wall Street waar de Federal Reserve toezicht op houdt en waarvan men verwacht dat zij het over heeft.

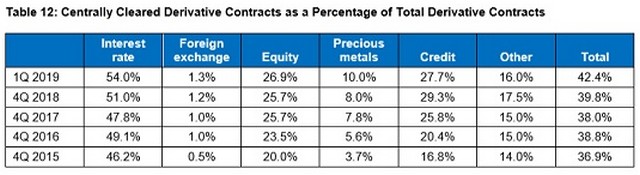

Uit de recentelijk uitgebrachte tabel 12 uit het driemaandelijkse OCC-rapport blijkt dat op 31 maart 2019 de overgrote meerderheid (57,6%) van derivaten in de Verenigde Staten niet centraal is gecleard. Het gevaarlijkste type derivaten, kredietderivaten, liet het slechtste resultaat zien, met slechts 27,7% centraal gecleard.

Derivativen die centraal gecleard worden, per 31 maart 2019 (Bron: OCC)

Een andere poging om het publiek te misleiden kwam in een zeer ongebruikelijke YouTube-video die op 10 juli van dit jaar door de Commodity Futures Trading Commission (CFTC) werd uitgebracht.

De video wees op tal van sluwe praktijken die derivatenhandelaren gebruiken om tegenpartijen (bij derivaten) te bedriegen. Het is ons tussen haakjes niet duidelijk waarom een video wordt uitgeven in plaats van de boeven gerechtelijk te vervolgen. Maar tegen het einde van de video zegt Brian Bussey, de directeur van de divisie Clearing and Risk bij de CFTC, over de vooruitgang die wordt geboekt door Wall Street-banken bij de centrale clearing van derivaten, het volgende:

Wij zijn uiterst tevreden met de vooruitgang van de industrie op dit gebied en met name met de CCP’s (centrale tegenpartij bij clearing) en de inspanningen van hun clearingleden … Onze gegevens wijzen erop dat bij de kredietderivaten credit-default-swaps op on-the-run indices, dat zijn de meest recent uitgegeven indices waarvoor een clearingvereiste voor de CFTC geldt, al een clearingrente van 77% is bereikt. We worden ook aangemoedigd om centrale clearing te gebruiken bij CDS (credit default swaps), die worden gereguleerd door onze collega-markttoezichthouder, de Securities and Exchange Commission.

Bussey kiest ter ondersteuning van de belachelijke bewering dat er iets is om tevreden over te zijn wat betreft de vooruitgang van Wall Street ten aanzien van het naleven van de wet op derivaten, eenvoudig een klein segment van de derivatenmarkt en probeert het onjuiste verhaal te promoten dat Wall Street een 77% clearingpercentage heeft bereikt.

Vreemd dat Bussey na twee decennia van federale overheidsdienst eind juli besloot met vervroegd pensioen te gaan.