Het is ├®├®n van de grootste journalistieke en regelgevende tekortkomingen van onze tijd – het gebrek aan serieuze aandacht van onderzoeksjournalisten wat er precies op de beurzen plaatsvindt. Zo zijn de meeste mensen onwetend van het schokkende feit dat de grootste banken van Wall Street hun eigen en elkaars bankaandelen verhandelen, in hun eigen “Dark Pools”. Allemaal buiten het zicht van de burgers en de toezichthouders. Een update.

De voortdurende vreemde reacties op de Amerikaanse aandelenmarkt wijzen op een slecht functionerende aandelenmarktstructuur. Naar de oorzaak hiervan kijken we in de eerste plaats naar de Dark Pools, niet-gereguleerde beurzen die worden gerund door dezelfde mega-banken in Wall Street die in 2008 het Amerikaanse financiële systeem hebben opgeblazen en de grootste bailout in de Amerikaanse geschiedenis hebben ontvangen van de belastingbetaler.

Blijkbaar was het niet bekend bij de Securities and Exchange Commission (SEC) dat toen Goldman Sachs in de Verenigde State de naam veranderde van zijn aldaar actieve grote Dark Pool, van Sigma X naar Sigma X2, en het was niet eenvoudig om een gemoderniseerde versie van zijn oude versie van de Dark Pool voor te stellen. Het ging er om hier een verschil te maken tussen Sigma X2 (Goldman’s Dark Pool-merk┬Ā in de Verenigde Staten) en Sigma X (het Dark Pool-merk op drie andere continenten – Europa, Azi├½ en Australi├½). Uit navraag is gebleken dat ook de SEC greep heeft op het uitgestrekte Dark Pool-imperium dat bij Goldman Sachs bestaat.

Volgens openbarar gemaakte documenten beheert Goldman Sachs Dark Pools in Europa, Japan, Hong Kong en Australië onder het Sigma X-merk. Het exploiteert ook een Futures SIGMA X in Japan. We konden geen openbaarmaking in de VS vinden op de futures-activiteiten van Sigma X in Japan.

Volgens een “Frequently Asked Questions”-document van Goldman Sachs vinden we bij de vraag “Is SIGMA X een dark pool die alleen transacties anoniem vergelijkt, zonder informatielekkage? Of zal informatie over mijn orders worden doorgegeven aan potenti├½le liquiditeitsverschaffers?”, zegt Goldman het volgende: “Het matchingproces voor SIGMA X is volledig intern en SIGMA X zal geen pre-trade-informatie verspreiden naar interne trading desks of externe tegenpartijen. Uitgevoerde transacties worden openbaar gemeld indien dat vereist is als gevolg van regelgeving.”

Met andere woorden, dit is een duistere markt waar prijzen voorafgaand aan de handel niet beschikbaar zijn voor het publiek en transacties pas worden gerapporteerd nadat ze zich in het duister hebben voorgedaan, als ze al ├╝berhaupt worden gemeld.

Volgens informatie van Goldman wordt haar Europese Dark Pool, beter bekend als Sigma X MTF (Multilateral Trading Facility), “beheerd door Goldman Sachs International Bank als een onafhankelijke onderneming met een eigen aparte managementstructuur.”

Deze informatie wijzen erop dat Goldman Sachs International niet wordt gereguleerd door de Securities and Exchange Commission van de VS, maar door de Prudential Regulation Authority van de Bank of England en de Britse Financial Conduct Authority, die al behoorlijk wat moiete heeft om toezicht te houden op het gedrag van “58.000 financi├½le dienstverleners en financi├½le markten in het Verenigd Koninkrijk”.

Goldman’s Dark Pool in de VS kreeg in 2014een boete van $ 800.000 van de zelfregulerende instantie van Wall Street, FINRA, omdat ze haar klanten een handelsprijs ontzegde die gelijk was aan het National Best Bid en Offer (NBBO), zoals vereist is door de wet, bij op zijn minst 395.119 transacties. Het is zeer waarschijnlijk dat het aantal transacties exponentieel hoger was. (zie “De Duistere kant van Dark Pools“).

Goldman’s Dark Pool werd ook genoemd in de bestseller van Michael Lewis, “Flash Boys”, en het baanbrekende werk over Dark Pools door Wall Street Journal-verslaggever Scott Patterson “Dark Pools: The Rise of the Machine Traders en the Rigging of the U.S. Stock Market”.

Michael Lewis vertelde het verhaal in Flash Boys over hoe Rich Gates, de beheerder van een beleggingsfonds, samen met zijn collega’s een test had bedacht om te zien of ze met een order die ze in een Dark Pool hadden ingevoerd zouden worden opgelicht.

Lewis beschrijft als volgt:

Gates en zijn collega’s sloten honderden van zulke tests af, met hun eigen geld, in verschillende dark pools van Wall Street. In de eerste helft van 2010 was er slechts ├®├®n bedrijf in Wall Street in wiens dark pool de test positief terugkwam: Goldman Sachs. In de dark pool van Goldman, Sigma X, werd hij in wat meer dan de helft van de tijd dat hij de tests uitvoerde, opgelicht.

Patterson schrijft in zijn “Dark Pools” dat de Amerikaanse aandelenmarkt is gedegenereerd in:

Pools binnen pools, allemaal elektronisch verbonden, vormen ├®├®n grote klotsende pool van donkere elektronische liquiditeit. Tegen 2012 was de hoeveelheid aandelen die verhandeld werd in dark pools en internalizers (Wall Street-banken die voorraden intern verhandelen zonder toezicht van een effectenbeurs) maar liefst 40 procent van alle handelsvolumes – en het groeide elke maand.

Zelfs de openbare markten waren onpeilbaar complex, gerund door gigantische computers die geheime handelsstrategie├½n,en ontworpen door natuurkundigen, chemici, Ph.D. wiskundigen, AI computerprogrammeurs……

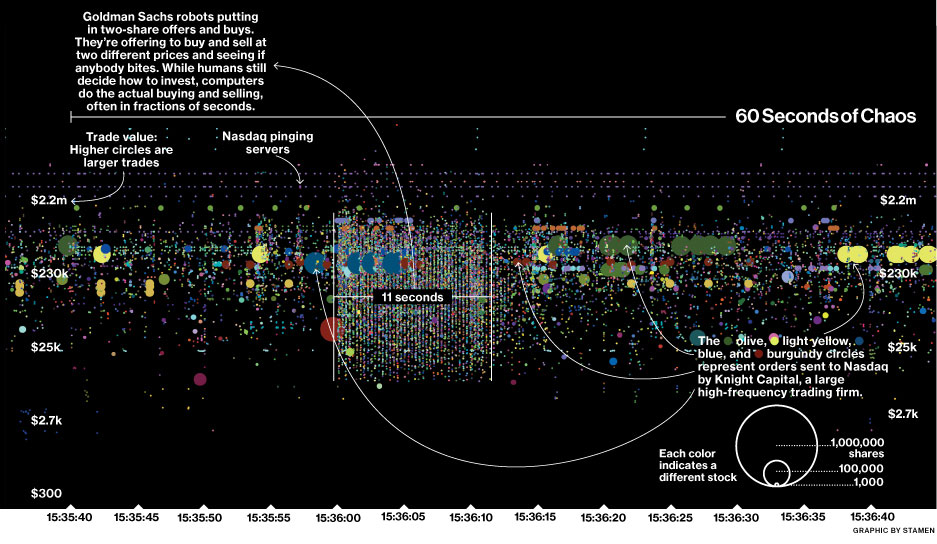

Al die omzet had een reëel effect op aandelen. Aan het einde van de Tweede Wereldoorlog bedroeg de gemiddelde periode van het aanhouden van een aandeel vier jaar. In 2000 was het acht maanden. In 2008 was het twee maanden. En in 2011 was het tweeëntwintig seconden, althans volgens schattingen van een professor. Een van de oprichters van een prominente high-frequency trading-outfit beweerde eens dat de gemiddelde bewaartermijn van zijn bedrijf slechts elf seconden was.

Niemand – niemand – wist echt wat er zich afspeelde in de ingewanden van deze Frankensteinmonsterachtige markt.

Na de beurscrash van 1929, die de Grote Depressie inluidde, voerde de Amerikaanse Senaatscommissie een uitgebreid onderzoek uit over meerdere jaren naar de handelsstructuur en handelspraktijken op Wall Street. De senaatsonderzoeken concentreerden zich op de heimelijke omgang met “pools”, die vandaag de dag zijn gere├»ncarneerd als Dark Pools, met high-speed algoritmen en piraten die bekend staan als high-frequency handelaren. Het Senaatsonderzoek uit de jaren 1930 ontdekte het volgende:

Een pool, volgens ambtenaren van de beurs, is een overeenkomst tussen verschillende mensen, meestal meer dan drie, om actief in ├®├®n enkel effect te handelen. Uit het onderzoek is gebleken dat het doel van een pool in het algemeen erin bestaat de prijs van een effect te verhogen door gezamenlijke activiteiten van de leden van de pool, en hen zodoende in staat te stellen hun holdings met winst te onttrekken aan het publiek, dat aangetrokken wordt door de activiteit of door informatie verspreid over de voorraad. Pooloperaties voor een dergelijk doel zijn onverenigbaar met het onderhouden van een vrije en ongecontroleerde markt.

Het bankencomit├® van de Senaat concludeerde in 1934 als volgt:

De conclusie is onontkoombaar dat leden van de georganiseerde beurzen die deelnamen aan pools of die beheerden, terwijl ze tegelijkertijd fungeerden als makelaars voor het grote publiek, onverenigbare belangen vertegenwoordigden en probeerden tegenstrijdige functies te vervullen. Toch konden de beursautoriteiten in deze situatie niets onethisch ontdekken.

We hebben in een eerder artikel al opgemerkt dat de Amerikaanse toezichthouders niet alleen deze quasi-effectenbeurzen in het duister laten opereren, ze staan toe datGoldman Sachs, Citigroup, Bank of America Merrill Lynch en JPMorgan Chase en anderen hun eigen openbaar verhandelde bankaandelen in hun eigen Dark Pools worden verhandeld.

De Amerikaanse aandelenmarkt, waar de hele wereld eens ontzag voor had, blijft vandaag de dag qua markt het monster van Frankenstein. En als gevolg van de draaideur tussen Wall Street en de SEC dragen toezichthouders opzettelijk oogkleppen. Er wacht een vet salaris op hun terugkeer naar Wall Street als ze de duisternis laten regeren.

Het CONgres voelt zich niet geroepen om het probleem aan te pakken, omdat de mainstream media ervoor hebben gekozen het almaar groter wordende probleem te neg├®ren. Zelfs nadat Michael Lewis optrad in het dicht bekeken tv-programma 60 Minutes op CBS in 2014 en de kijkers vertelde, nadat zijn Flash Boys-boek werd gepubliceerd, dat “de Amerikaanse aandelenmarkt, de meest iconische markt in het wereldwijde kapitalisme wordt gemanipuleerd”, trok het Congres haar handen af van het het probleem en gooide zij het over schutting van de SEC.

Tot het publiek op dit punt actie eist van hun vertegenwoordigers in het Congres, zullen deze duistere zaakjes zich verdiepen tot het opnieuw tot een crash komt en er weer de een of andere epische bailout van de beastingbetaler noodzakelijk is.