Vorige week leek het erop dat de financiële markten net deden of er niets aan de hand was. Ondanks enorme koersverliezen waren er recordsprongen op de beurzen, op de obligatiemarkten was er een enorme golf van aankopen ondanks steeds lagere opbrengsten, en de goudprijs kende een enorme opleving, hoewel deze meerdere keren werd aangevallen door grote beleggers. Wat is hier aan de hand en waar gaat het naar toe?

In de VS (en elders) kunnen federale toezichthouders dan wel hun hoofd in het zand steken over de zware in elkaar grijpende relatie tussen de grote banken (van Wall Street) en verzekeringsmaatschappijen die tijdens een financiële crisis in systemische besmetting verandert, maar de markten lieten daar gisteren geen twijfel over bestaan. De aandelenkoers van elke grote financiële instelling daalde gisteren fors, net als de verzekeringsmaatschappijen die tegenpartijen zijn bij de derivatenhandel van Wall Street (daarover zometeen meer).

Om u een idee te geven van hoe ernstig de situatie gisteren was: de koers JPMorgan Chase, de grootste federaal verzekerde bank in de VS die ook tientallen biljoenen dollars aan derivaten heeft, daalde gisteren met een groter percentage dan op 15 september 2008 – de dag dat Lehman Brothers failliet ging – op het hoogtepunt van de financiële crisis van 2008. JPMorgan Chase verloor gisteren 13,55% versus “slechts” 10,13% op 15 september 2008.

Citigroup leidde gisteren onder de mega Wall Street-banken met een verbluffend verlies van 16,17%. Dit is dezelfde bank die in 2008 de grootste overheidssteun heeft ontvangen in de wereldwijde bankgeschiedenis. Waarom het in 2008 überhaupt door de overheid werd gereanimeerd blijft een zeurende vraag en er zou politieke opschudding zijn als een herhaling zou worden voorgesteld. Bank of America, de moedermaatschappij van het uitgestrekte retailmakelaardijbedrijf Merrill Lynch, daalde met 14,70%, terwijl Deutsche Bank, die een zware derivatenvoetafdruk heeft op Wall Street, 12,78% verloor – waardoor het flink wat eigen vermogen kwijtraakte dat het juist nu hard nodig heeft om in leven te blijven (gehouden). Goldman Sachs en Morgan Stanley, die de mogelijkheid hebben om in hun eigen Dark Pools te handelen om hun aandelenkoers te beschermen, sloten respectievelijk 10,39% en 10,37% in de min.

Onder de verzekeraars met derivatenblootstelling aan Wall Street leidde Lincoln National (LNC) de dalingen met 16,82%. Het aandeel is nu met 47% gedaald, in minder dan een maand tijd. MetLife (MET), dat de overheid aanklaagde om van de SIFI-lijst (Systemically Important Financial Institution) te worden verwijderd, bleek gisteren zéker een SIFI te zijn: het verloor 16,64% en werd verhandeld als onderdeel van de mega-banken/verzekeraars derivatenkudde. Prudential Financial (PRU), Ameriprise Financial (AMP) en AIG hebben ook hoge dubbele cijfers aan verliezen geleden. Niet om er een punt op van te maken, maar AIG ontving een bailout van $ 185 miljard door de Amerikaanse overheid in de financiële crash van 2008. Het is ook niet waarschijnlijk dat er de politieke wil zal zijn om dat spelletje opnieuw te spelen – vooral gezien de grote libertaire kiezersbasis van president Trump die niet in kadootjes van de overheid (aan de banken) gelooft.

In april 2016 schreven we het volgende:

AIG ontving van de Amerikaanse belastingbetalers $ 185 miljard en moest (tijdelijk) worden overgenomen door de federale overheid. Maar het reddingsplan van AIG was in werkelijkheid eenvia de achterdeur een reddingsplan van de grootste banken van Wall Street en hun buitenlandse grote bankverwanten die AIG hadden gebruikt als tegenpartij bij hun casino-achtige derivatenweddenschappen en voor effectenleningen waar AIG niet aan kon voldoen.

Uiteindelijk werd onthuld dat grote banken van Wall Street, buitenlandse banken en hedgefondsen meer dan de helft van het reddingsgeld van AIG ($ 93,2 miljard) ontvingen. Publieke druk dwong AIG uiteindelijk om een overzicht van deze betalingen vrij te geven, maar dat toonde slechts een smal venster van uitbetalingen van september tot december 2008. Hoe groot het volledige totaal van de betalingen aan de grote banken was, moet nog steeds het daglicht zien.

Het overzicht toont aan dat Goldman Sachs $ 12,9 miljard van het geld heeft ontvangen; Societe Generale ontving $ 11,9 miljard; Merrill Lynch en haar Amerikaanse moedermaatschappij Bank of America ontvingen een gecombineerde $ 11,5 miljard; de Britse bank Barclays ontving $ 8,5 miljard en Citigroup kreeg ook weer een bailout van $ 2,3 miljard van AIG, om maar enkele grote banken te noemen.

Vandaag de dag hebben de banken van Wall Street óók een grote blootstelling aan de schulden van energiegerelateerde bedrijven en sommige van die werden gisteren verhandeld als mandjeszaken. Twee oliemaatschappijen, ExxonMobil en Chevron, maken deel uit van het industriële gemiddelde van Dow Jones en hielpen het gisteren naar beneden te trekken. ExxonMobil (XOM) verloor 12,22% terwijl Chevron (CVX) 15,37% kwijtraakte. Maar dat was klein bier vergeleken met de verwoesting die werd aabgericht bij andere energienamen: Occidental Petroleum (OXY) verloor een verbluffende 52,01% terwijl Apache Corp. (APA) 53,86% lager sloot. Marathon Oil (MRO) raakte 45,85% kwijt terwijl Halliburton 37,64% lager eindigde.

Wat bij nader inzien dus een onverklaarbare chaos leek, blijkt het logische gevolg te zijn van een historisch unieke situatie: nooit eerder heeft een enkele gebeurtenis de wereldeconomie zo zwaar getroffen als de corona-pandemie.

Door de snelle verspreiding van het virus worden productielocaties stilgelegd en worden toeleveringsketens in steeds meer landen onderbroken. Omdat afzetmarkten tegelijkertijd verdwijnen, worden zowel de aanbod- als de vraagzijde beïnvloed – een fenomeen dat nog nooit zó heeft bestaan.

Niettemin negeerden de financiële markten het probleem aanvankelijk in de hoop dat de pandemie zou stoppen en de wereld weer normaal zou kunnen functioneren. IMaar in de afgelopen dagen beseften ze echter blijkbaar dat hun hoop tevergeefs was en reageerden ze plotseling heel heftig. Als gevolg hiervan hebben de verantwoordelijken bij de centrale banken, de politiek en de directiekamers van de financiële instellingen om twee redenen een koude douche gevoeld:

– ten eerste omdat de onrust hen het ontnuchterende besef bijbracht dat de middelen waarmee het mondiale financiële systeem sinds 2007/08 in leven is gehouden, niet langer werken. Zo verlaagde de Amerikaanse centrale bank Federal Reserve de basisrente met 0,50% in een spoedactie – twee keer zoveel basispunten als bij de laatste renteverlagingen vorig jaar. Tegelijkertijd werd op dinsdag en woensdag alleen al op de repomarkt 200 miljard dollar vers geld aan Wall Street gegeven. Maar hoewel dit sinds lange tijd de zwaarste wapens van de FED waren, werd het effect niet zichtbaar: de aandelenkoersen bleven dalen, beleggers vluchtten in obligaties en goud.

Dat komt omdat renteverlagingen en geldinjecties niets veranderen aan het feit dat het coronavirus de wereldwijde recessie verergert die alweer een poosje plaatsvindt. De olieprijs daalt snel (vandaag is eventjes wat herstel ingetreden), de containervaart en logistiek via land ondergaan enorme dalingen, middelgrote bedrijven hebben het steeds zwaarder te verduren, en het aantal wanbetalingen bij verstrekte kredieten neemt elk uur toe.

En dat is nog niet alles. Het coronavirus heeft ook de levensstijl van veel mensen drastisch veranderd. Hotelindustrie, gastronomie en toerisme ervaren ongekende problemen, de eerste luchtvaartmaatschappijen en rederijen gaan al failliet. En de vooruitzichten zijn somber, omdat het toenemende aantal infecties alle bestaande problemen de komende weken verder zal verergeren.

– aan de andere kant is er nog een brandhaard die, qua omvang, alle andere problemen overschaduwt: de derivatensector van het mondiale financiële systeem.

Dit deelgebied binnen de financiële sector, verreweg het grootste, heeft het systeem twee keer op de rand van instorting gebracht, namelijk in 1998 en 2007/08, maar is nog steeds niet ingeperkt of gereguleerd omdat het één van de belangrijkste inkomstenbronnen is voor banken en hedgefondsen.

Derivaten zijn niets meer dan weddenschappen op toekomstige prijzen, koersen of rentetarieven. Ze worden echter niet alleen gebruikt voor speculatieve doeleinden, ze dienen ook om risico’s af te dekken. Deze risico’s verdwijnen echter niet, maar worden pas van de ene partij op de andere overgedragen na betaling van een bepaald bedrag.

Dat zou geen probleem zijn onder normale marktomstandigheden. Sinds regeringen en centrale banken de grote financiële instellingen in 2007/08 “too big to fail” hebben verklaard, is de situatie fundamenteel veranderd: sindsdien hebben de partijen (met goedkeuring van politici) steeds grotere risico’s genomen omdat ze aannemen dat ze in noodgevallen “te groot zijn om om te vallen”en ze dus altijd door de Staat (de belastingbetalers, dus) zullen worden gered.

Aangezien het merendeel van de derivaten niet in de boeken van bedrijven hoeft op te duiken, kan hun reikwijdte vandaag de dag alleen maar worden geschat. Insiders verwachten een actueel volume van ongeveer $ 1,25 biljoen, ofwel $ 1.250.000.000.000.

Omdat elke grote crisis fatale gevolgen zou hebben met dit onvoorstelbare bedrag, halen de centrale banken alles uit de kast om de financiële markten redelijk stabiel te houden. Het is precies om deze reden dat ze de afgelopen 12 jaar herhaaldelijk geld in het systeem hebben gepompt en de rente steeds opnieuw hebben verlaagd – en met succes: we hebben een voortdurende opwaartse trend op de financiële markten ervaren van 2008 tot begin 2020 (met kleine onderbrekingen).

Maar op een gegeven moment is de koek op. De trillingen op de markten – veroorzaakt door het coronavirus – zijn al zó ernstig dat het water sommige grote financiële instellingen al tot aan de lippen staat vanwege verplichte betalingen in de derivatensector.

De scherpe koersdalingen van de aandelen van de grote banken van Wall Street, die veel verder ging dan het verlies van andere industrieën in de afgelopen week, toont aan dat deze problemen de aandacht van grote beleggers niet zijn ontgaan. De dalende aandelenkoersen voor de betrokken instellingen betekenen niets anders dan dat hun situatie verslechtert vanwege het afnemende vertrouwen. De daling van de olieprijs was de vonk in het kruitvat.

De paniekverkopen waren gisteren het gevolg van een mislukte OPEC-bijeenkomst met zijn bondgenoten vorige week, toen Rusland weigerde mee te gaan met de door OPEC voorgestelde bezuinigingen op de productie van ruwe olie om de prijs van ruwe olie op te voeren. Na de mislukte bijeenkomst begon Saoedi-Arabië zijn olieprijzen drastisch te verlagen voor haar (niet-)klanten om marktaandeel te veroveren. Rusland en Saoedi-Arabië zijn nu bezig met een spel poker met hoge inzetten – met ogenschijnlijk weinig aandacht voor de vraag of ze een wereldwijde kredietcrisis hebben veroorzaakt bij wereldwijde banken met uitstaande leningen aan energiebedrijven met een zware schuldenlast. Of misschien is dat het gewenste eindspel – om hun olieconcurrenten (vooral in de VS) failliet te laten gaan en op die manier de prijzen weer te verhogen.

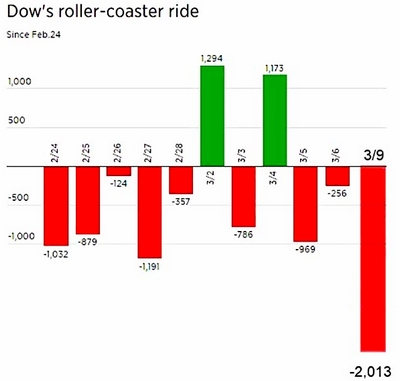

Als u goed kijkt naar de grafieken op deze pagina van het bloedbad van gisteren (en de afbeelding hierboven laat zien hoe een crash er ongeveer uitziet), is het duidelijk dat er een diepe financiële crisis speelt. Het idee (van Donald Trump) dat dit kan worden verholpen met een vermindering van de loonbelasting is gewoon wensdenken.

En deze crisis begon niet met het coronavirus – in tegenstelling tot wat de meeste mainstream media beweren. Krantenkoppen over het virus verschenen pas in januari van dit jaar in de VS. Maar de Federal Reserve begon op 17 september 2019 elke week voor honderden miljarden dollars aan goedkope leningen te verstrekken aan de banken van Wall Street – de eerste keer dat het dit deed sinds de financiële crisis van 2008. U kunt 17 september 2019 in uw agenda noteren als de feitelijke datum waarop deze Financiële Crisis II van start is gegaan.

Alle tandenloze financiële hervormingen van de Dodd-Frank-wetgeving van 2010, samen met het terugdraaien van hervormingen sindsdien, laten nu hun vernietigende uitwerking zien – omdat het onvermijdelijk was dat dat móet gebeuren.

We worden dus geconfronteerd met de volgende situatie: centrale banken en overheden zullen de komende dagen alle denkbare middelen willen gebruiken om de situatie te stabiliseren. Allereerst zal de Fed waarschijnlijk een verdere renteverlaging aankondigen (mogelijk tot het min-bereik) en verdere, nog grotere, geldinjecties uitvoeren via de repomarkt. Beide ingrepen zullen echter alleen kortstondige oplevingen bij investeerders teweegbrengen, het effect zal snel vervagen, net als de vorige keer. Dan zijn er nog maar twee opties: bail-in of bail-out om de instellingen die getroffen zijn door de derivaten-schade te redden.

Dat betekent: de aandeelhouders, beleggers en spaarders van banken worden gedeeltelijk onteigend of de niet-presterende instellingen worden met belastinggeld gered (onder het mom van dat zij geld krijgen om de economie te steunen). Dit betekent dat, net als in het verleden, zal worden getracht de schade in de financiële sector af te wentelen op de schouders van de belastingbetalende bevolking.

Maar dit zou op een ongekende schaal moeten gebeuren voor de bedragen die op dit moment op het spel staan, zodat je nu al kunt zeggen: het systeem redden door bail-ins en bail-outs zoals 2007/08 is anno 2020 uiterst twijfelachtig, misschien kunnen we op zeer korte termijn al worden geconfronteerd met de ineenstorting van het systeem.

Dit klinkt allemaal angstaanjagend en suggereert dat één van de meest onrustige periodes in de recente geschiedenis ons te wachten staat. Maar hoe somber dit scenario ook mag lijken, er is ook een historische kans: een ineenstorting zou miljoenen mensen tot een direct conflict met dit systeem brengen, hen de gevolgen ervan voor zichzelf laten voelen en daarom vatbaar maken voor een verklaring van het destructieve karakter ervan.

De ineenstorting zou dus de basis kunnen vormen voor een langverwachte brede discussie over de afschaffing van het wereldwijde financiële casino en de vervanging ervan door een democratisch monetair systeem – op voorwaarde dat zoveel mogelijk mensen die het systeem al doorzien of het op zijn minst beginnen te begrijpen, er dringend behoefte aan hebben betrokken te worden bij de broodnodige informatiecampagne. Maar voor het zover is kunnen door veel burgers net zo goed de hooivorken tevoorschijn zijn gehaald…..