A security guard walks in front of an image of the Federal Reserve in Washington, DC, U.S., March 16, 2016. REUTERS/Kevin Lamarque/File Photo

Het is weer zo ver: de Federal Reserve heeft de geldkraan opnieuw verder open gezet. De voorzitter van de Fed verkoopt de nieuwe maatregelen als een teken van toenemende organische groei. Hij ontkent nog steeds dat het hier gaat om “quantitative easing”. Wij weten wel beter.

Gisteren heeft de Federal Reserve Bank van New York (New York Fed) aangekondigd dat de gigantische geldpers die het op 17 september voor Wall Street inschakelde, vanaf vandaag exponentieel overuren gaat draaien.

Gisteren heeft de Federal Reserve Bank van New York (New York Fed) aangekondigd dat de gigantische geldpers die het op 17 september voor Wall Street inschakelde, vanaf vandaag exponentieel overuren gaat draaien.

De New York Fed zal nu tot $ 120 miljard per dag uitgeven aan goedkope “overnight”-leningen aan effectenhandel-bedrijven in Wall Street, wat een dagelijkse stijging van $ 45 miljard ten opzichte van de eerder aangekondigde $ 75 miljard per dag betekent. Bovendien verhoogt het zijn 14-daagse leningen aan Wall Street, een programma dat ook in september zomaar uit de lucht kwam vallen, tot $ 45 miljard. Die termijnleningen zijn sinds september twee keer per week verstrekt, wat betekent dat er nòg eens $ 90 miljard per week zal worden aangeboden, wat het totale wekelijkse aanbod op een verbazingwekkende $ 690 miljard brengt.

Opgemerkt moet worden dat als dezelfde Wall Street-bedrijven deze leningen continu krijgen uitgekeerd, het in feite permanente leningen zijn. We willen even in herinnering brengen dat precies dàt gebeurde tijdens de instorting van Wall Street 2007-2010: sommige wankelende casino’s in Wall Street ontvingen individueel $ 2 biljoen (dat is $ 2.000 miljard) aan cumulatieve leningen die twee en een half jaar werden verlengd – zonder de toestemming of zelfs de kennis daarvan van het Congres of het Amerikaanse volk.

Eén bank, Citigroup, ontving meer dan $ 2.5 biljoen aan Fed-leningen, veel tegen een rentetarief van minder dan 1%, in een tijd dat deze bank insolvent was en géén leningen op de open markt kon krijgen – zelfs niet tegen hogere dubbelcijferige rentetarieven.

Deze (voorlopig) laatste aankondiging van de Fed komt na een aankondiging van 11 oktober dat het een programma lanceert om $ 60 miljard per maand aan treasuries op te kopen en dat programma zal “minstens” tot het tweede kwartaal van volgend jaar door lopen.

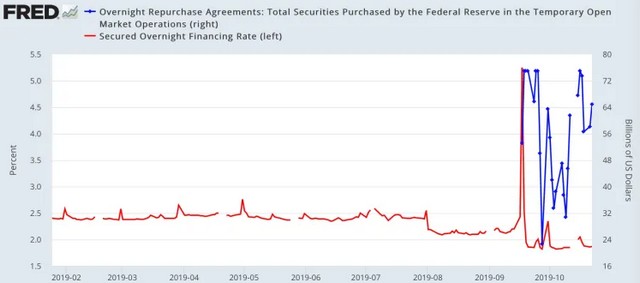

De Fed doet dit allemaal vanwege krapte op de markt voor een bepaald type kortetermijnfinanciering, de zogeheten repurchase agreements of “repo’s”. Banken en hedgefunds gebruiken dit soort korte leningen om hun dagelijkse handelsactiviteiten te financieren.

Een repo staat voor een contante aankoop (verkoop) van effecten gecombineerd met een gelijktijdig verkoop (aankoop) op termijn die met dezelfde partij wordt afgesloten. De bank verkoopt dan een deel van haar activa met de belofte die op zeer korte termijn terug te kopen. Het ideale instrument om het een en ander weg te poetsen, of te verbergen.

De zogenaamd tijdelijke oplossing begon in september, toen plotseling de “overnight target rate” omhoog schoot en de Fed moest ingrijpen om te voorkomen dat de trein zou ontsporen. Kortetermijnliquiditeitsproblemen zeiden ze. Welnu, die lijken tamelijk permanent te zijn geworden:

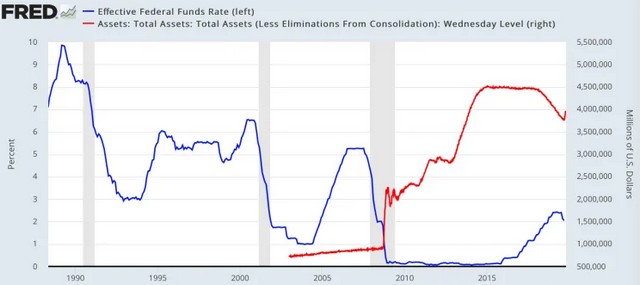

Voor de duidelijkheid: dit is geen tijdelijke sprong op de balans, dit is het begin van iets groots. De balans van de Fed lijkt opnieuw te gaan stijgen naar recordhoogtes. En de rente zal volgende week waarschijnlijk verder omlaag gaan…… niet omdat de Fed dat wil, maar omdat The Donald en de markten dat willen. We zullen toch niet meemaken dat een Fed die dagelijks met tientallen miljarden dollars op de markten intervenieert, diezelfde markten teleur gaat stellen door de rentetarieven niet te verlagen?

Wat begon als een langzame ommezwaai in de beleidsomkering van de renteverhogingscyclus van vorig jaar en het doorvoeren op de automatische piloot van Quantitative Tightening (QT), is nu veranderd in volwaardige renteverlagingen en balansuitbreiding:

De Fed zal alles doen omm de markten tevreden te stellen. Het is nu immers de beleidsdoelstelling van de Fed om de bedrijfscyclus op alle mogelijke manieren uit te breiden. En dat kunnen ze niet doen met dalende aandelenkoersen. Dus zijn ze in versnelde, dagelijkse interventiemodus. Omdat het nodig is. De vragen die beleggers zichzelf moeten stellen zijn: wat als het niet genoeg is? En wat vertellen ze ons niet? Waarom worden ze gedwongen tot deze historische onverwachte maatregelen? Wat gebeurt er als ze de controle verliezen?

Wat de Fed in New York doet, is ongekend in de Amerikaanse geschiedenis en toch zullen de mainstream media er vandaag maar mondjesmaat informatie over verstrekken. We kunnen haast niet anders dan concluderen dat banken kennelijk gewoon het vertrouwen in elkaar verliezen nu ze het einde van deze economische cyclus beginnen te zien. En zorgen over de handelsoorlogen helpen nu ook bepaald niet. Ze positioneren zich defensief en anticiperen op liquiditeitsproblemen als gevolg van onstabiele financieringsbronnen. Ze herinneren zich 2007 tot 2009 maar al te goed. Net als de New York Fed, die denkt dat haar “medicijn”van toen nu óók weer werkt.

We noemen hier wat punten op van wat deze acties ongekend of zeer dubieus maakt:

# Er is publiekelijk niets aangekondigd over een mogelijke crisis op Wall Street wat deze enorme leningen en terugkoop van eigen middelen rechtvaardigt of uitlegt;

# Het Congres heeft hierover geen enkele hoorzitting gehouden;

# Geen enkele door het Amerikaanse volk gekozen functionaris/politicus heeft deze leningen geautoriseerd;

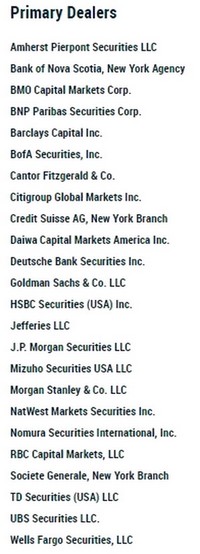

# De leningen worden niet verstrekt aan commerciële banken (die het geld opnieuw kunnen uitlenen om de Amerikaanse economie te stimuleren). De leningen gaan naar de primary dealers van de New York Fed, de aandelen- en obligatiehandelaren in Wall Street die hedgefondsen tot hun grootste leners rekenen; (Zie de afgebeelde lijst die slechts één bank onder de 24 primary dealers telt.)

# Veel primary dealers zijn eenheden van buitenlandse banken waarvan de aandelenkoersen in vrije val zijn geweest. De Fed verstrekt deze leningen tegen een rente van ongeveer 2% – een rentevoet die deze bedrijven in de open markt bij lange na niet konden krijgen;

# De Dodd-Frank-wetgeving voor financiële hervormingen van 2010 moest dit soort misbruik door de Fed in New York beteugelen en in feite stelt het dat het Congres moet worden geïnformeerd over welke banken het geld ontvangen om er zeker van te zijn dat het niet, opnieuw, wordt verstrekt aan slechte financiële instellingen, zoals gebeurde tijdens de laatste crisis;

# Het Government Accountability Office (GAO) bestrafte, toen het zijn audit van de reddingsprogramma’s van de Fed van 2007 tot 2010 uitbracht, de Fed omdat het niet had aangetoond waarom het biljoenen dollars naar Wall Street en buitenlandse banken sluiste. Ondanks het GAO-rapport valt de Fed in New York weer terug op zijn oude trucjes;

# De Fed in New York is eigendom van de aangesloten banken in de regio. Vertegenwoordigers van deze banken zitten in de Board of Directors. Het is dus een duidelijke belangenerstrengeling als zij ook nog de leiding heeft over deze reddingsactie die uiteindelijk zal moeten worden betaald door de Amerikaanse belastingbetaler in geval de Fed in New York tekortschiet;

# De Fed in New York is de regulator van de grootste bankholdings in de VS. Maar het falen als regulator is de reden waarom dezelfde banken massaal moesten worden gered in 2008 en dat is blijkbaar nu weer het geval. In dit systeem ontbreekt elke vorm van “checks and balances”;

# De moederorganisaties van vijf van haar primary dealers hebben toegegeven schuldig te zijn aan criminele activiteiten – dat gebeurde tijdens zaken diewaren ingesteld door het Amerikaanse ministerie van Justitie, wegens fraude tegen het beleggende publiek. Het redden (door middel van bailouts) van misdadigers en Wall Street-bedrijven met een crimineel verleden houdt het morele risico in van méér wangedrag en reddingsoperaties (bailouts).

Vanmorgen heeft de New York Fed $ 134,15 miljard naar Wall Street gepompt in het kader van zijn nieuwe leningprogramma’s. De $ 45 miljard aan 14-daagse leningen werd overschreven met $ 17,15 miljard, wat betekent dat de vraag naar liquiditeit op Wall Street groeit, niet daalt. Het Amerikaanse Congres en de mainstream media hebben hun werk niet gedaan in de aanloop naar de epische Wall Street-crisis van 2008 en ze laten het óók nu weer gigantisch afweten.