Sinds 17 september van dit jaar heeft de New York Fed meer dan $ 3 biljoen gepompt in doorlopende leningen aan handelshuizen op Wall Street. Iedereen tast in het duister welke instellingen het geld krijgen en waaròm ze het krijgen. De vraag die gesteld kan worden is of wat de Fed aan het uitspoken is, wel legaal is.

Het Amerikaanse House Financial Services Committee heeft haar memorandum vrijgegeven waarin de onderwerpen worden uiteengezet die morgen tijdens de hoorzitting zullen worden besproken met toezichthouders van de federale bank, waaronder Randal Quarles, vice-voorzitter van het toezicht bij de Federal Reserve. Merkbaar afwezig op de lijst met onderwerpen is de wetgevende autoriteit van de Federal Reserve die haar de wettelijke macht geeft om elke week honderden miljarden dollars weg te pompen in doorlopende leningen aan de handelshuizen van Wall Street.

Sinds 17 september heeft de Federal Reserve zijn New York Fed-filiaal toegestaan om ongeveer $ 3 biljoen naar onbenoemde handelshuizen op Wall Street door te sluizen, veel daarvan tegen rentevoeten van minder dan 2%, terwijl de kolossale banken die die handelshuizen bezitten de doorsnee Amerikanen op hun creditcards 17% rente in rekening brengen.

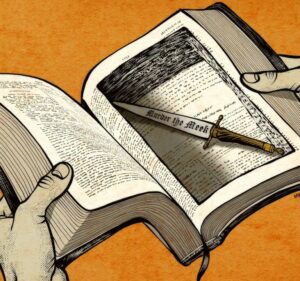

Sinds de Fed op 17 september zijn geldsluizen naar Wall Street heeft opengegooid, is er geen enkele hoorzitting bij het Congres geweest om te onderzoeken wat de Federal Reserve, de centrale bank van de Verenigde Staten, de wettelijke bevoegdheid geeft om goedkope leningen te verstrekken aan de handelshuizen op Wall Street. Het zijn dan ook nog dezelfde Wall Street-handelshuizen die zichzelf in 2008 hebben opgeblazen met derivaten en de Amerikaanse economie hebben neergehaald in de grootste financiële ineenstorting sinds de Grote Depressie. Waarom zou de Federal Reserve meer van dat soort activiteiten aanmoedigen door goedkoop geld te verstrekken?

De meeste van deze handelshuizen zijn onderdelen van de mega-banken op Wall Street die openbaar aandelen hebben verhandeld. Als een beursgenoteerd bedrijf nergens anders dan bij de goedkope geldbron van de Federal Reserve leningen kan krijgen, moet het dat publiekelijk bekendmaken aan zijn aandeelhouders en potentiële kopers van zijn aandelen.

Dat is een materieel feit dat wettelijk moet worden bekendgemaakt. Het juridische argument zou kunnen zijn dat de Federal Reserve het investerende publiek misleidt en bedriegt door de handelshuizen die deze massale leningen ontvangen niet te noemen. De leningen zijn begonnen als overnacht-leningen, maar zijn inmiddels veranderd in leningen met een looptijd van 15 of 42 dagen, wat er sterk op wijst dat één of meer van deze bedrijven elders geen langetermijnfinanciering kunnen krijgen.

De Verenigde Staten hebben in het verleden altijd opgeschept over hun vrije en transparante markten. Maar wat de Fed vandaag de dag doet, is een mistgordijn optrekken rond de financiering van deze zogenaamde vrije en transparante markt. Het publiek heeft geen idee welke Wall Street-bedrijven deze $ 3 biljoen hebben ontvangen of waarom ze het nergens anders kunnen lenen.

Dit soort verwarring door de Federal Reserve zou het wantrouwen in het Amerikaanse banksysteem kunnen stimuleren. De Fed gaf dat ook toe in haar meest recente notulen van het Federal Open Market Committee (FOMC) en schreef dat deelname aan het leningprogramma van de Fed “gestigmatiseerd kon worden”.

Ook wij hebben jou steun nodig in 2025, gun ons een extra bakkie koffie groot of klein.

Dank je en proost?

Wij van Indignatie AI zijn je eeuwig dankbaar

En dan is er ook nog de vraag of de Federal Reserve haar wettelijke verplichting volgt om het House Financial Services Committee en het Senate Banking Committee te adviseren over deze noodleningen. De Fed heeft geprobeerd de leningen te “verkopen” als onderdeel van zijn routinematige open-markttransacties, die niet onder toezicht van het Congres vallen. Maar open-markttransacties duren niet twee en een halve maand (met het plan om ze tot volgend jaar uit te breiden) terwijl ze $ 3 biljoen pompen naar niet met name genoemde Wall Street-handelshuizen. Het feit dat de Fed het bedrag van de leningen blijft verhogen en de lengte van de leningen verlengt, betekent dat het een soort noodsituatie ziet.

Volgens artikel 1101 van de Dodd-Frank-wetgeving voor financiële hervormingen van 2010 moeten zowel het House Financial Services Committee als het Senate Banking Committe worden geïnformeerd over eventuele noodleningen door de Fed, inclusief de namen van de banken die de leningen aangaan. De paragraaf luidt:

De (Federal Reserve) Board verstrekt aan het Committee on Banking, Housing, and Urban Affairs van de Senaat en het Committee on Financial Services van het Huis van Afgevaardigden, (i) uiterlijk 7 dagen nadat de Board een lening of andere machtiging heeft verleend voor financiële bijstand uit hoofde van deze paragraaf, een rapport met

(I) de rechtvaardiging voor de uitoefening van de bevoegdheid om dergelijke bijstand te verlenen;

(II) de identiteit van de ontvangers van dergelijke bijstand;

(III) de datum en het bedrag van de bijstand en de vorm waarin de bijstand werd verleend; en

(IV) de materiële voorwaarden van de bijstand, inclusief –

(aa) duur;

(bb) verpand onderpand en de waarde daarvan;

(cc) alle rente, vergoedingen en andere inkomsten of waardevolle items die moeten worden ontvangen in ruil voor de bijstand;

(ddd) alle eisen die aan de ontvanger worden gesteld met betrekking tot personeelsvergoeding, uitkering van dividenden of enige andere zakelijke beslissing in ruil voor de bijstand; en

(ee) de verwachte kosten voor de belastingbetalers van dergelijke bijstand …

Senator Elizabeth Warren zit in het Senate Banking Committee en vanaf 18 oktober hadeeft ze geen informatie gekregen over de situatie van de Fed. We weten dat omdat ze op die datum een brief aan de Amerikaanse minister van Financiën Steve Mnuchin stuurde waarin ze vroeg waarom de Fed deze leningen moest verstrekken en waarom ze tot volgend jaar werden verlengd. Als minister van Financiën is Mnuchin ook voorzitter van de Financial Stability Oversight Council (F-SOC), wiens taak het is te anticiperen op systeemtechnische financiële crises zoals de financiële ineenstorting van 2008 op Wall Street.

Vreemd genoeg heeft het publiek – na ruim anderhalve maand nà inzending van die brief – nog helemaal niets gehoord over een reactie, of gebrek aan reactie, op die brief, wat het ergste doet vermoeden.